企业在初创期,经常会遇到 “零申报”的情况!会计在日常处理中,也对零申报有些模糊不清!今天就带大家正确认识一下零申报!

如何判断自己所在的企业

是否可以零申报呢?

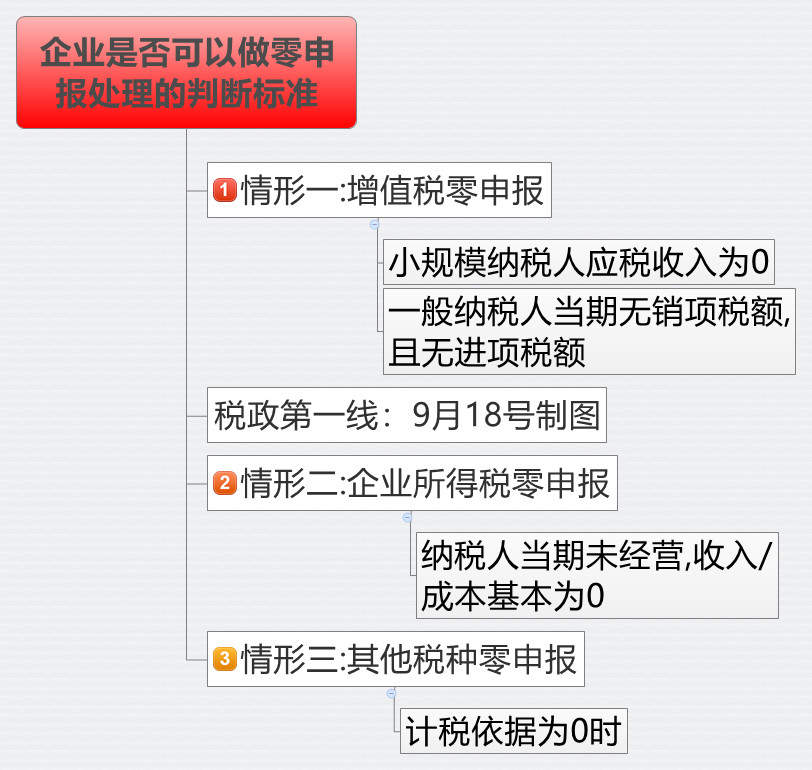

关于2019年企业是否可以做零申报处理的判断标准!税务局是这样规定的,如下图:

通俗来说就是:在纳税申报所属期内,收入、成本和费用均为0,企业才能零申报。

零申报2大误区

误区一:长期亏损的企业,企业所得税做零申报处理

【举例】甲企业2018年处于亏损状态,正常来说,甲企业的亏损是能够向以后五个纳税年度结转弥补,但如果甲企业做了零申报,那么第二年盈利就不能弥补以前年度亏损了,会造成企业损失。

如果甲企业2018年做了企业所得零申报,却将亏损延长到以后年度扣除,是违反税法规定的,所以亏损企业要慎重零申报。

误区二:已预缴税款只需零申报

原因:虽然已在代开发票的情况下缴纳了税款,但仍不能做零申报处理。

正确的方法:销售收入(包括代开发票销售额)应该是在指定的栏目中填写,系统将自动生成已付税款并予以冲抵。

公司一直“零申报”

岂不是就不用缴税了?

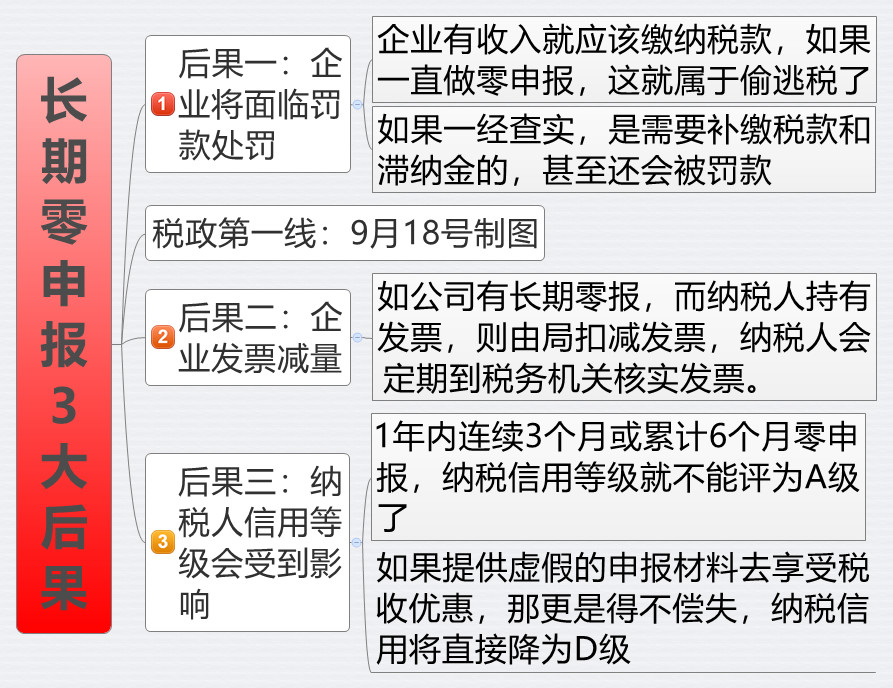

在文章第一部分也说了,税务局要求的零申报需要满足以下情形通俗一些理解就是:在纳税申报所属期内,收入、成本和费用均为0,企业才能零申报!看到这,估计很多老板已经暗自高兴了:企业一直“零申报”下去,那是不是就不需要交税了吗?仔细想想,如果一家公司有经营,即使没有业务,也必须有基本的开支,如员工工资、办公室租金、水电和通讯费。怎么可能总是有零申报呢?毕竟,如果您填写的费用为零,那么费用都填0才算零申报的。即使你运气好了一两个月,你还能一直运气好下去吗?况且,这样做的后果真的很严重!长期零申报的后果了解一下?

长期“零申报”后果

要我说,企业零申报只是暂时的解决办法,但不是长期的解决办法。如果公司没有应税收入,建议仔细考虑是否继续经营,而不想经营的公司必须及时注销,以避免税收风险和信用降级的风险。如果你想零申报,你还必须按时记账,并按时填写纳税申报单。如果你经常忘记申报,当心被列为“非正常户”。

违规零申报风险真的不小

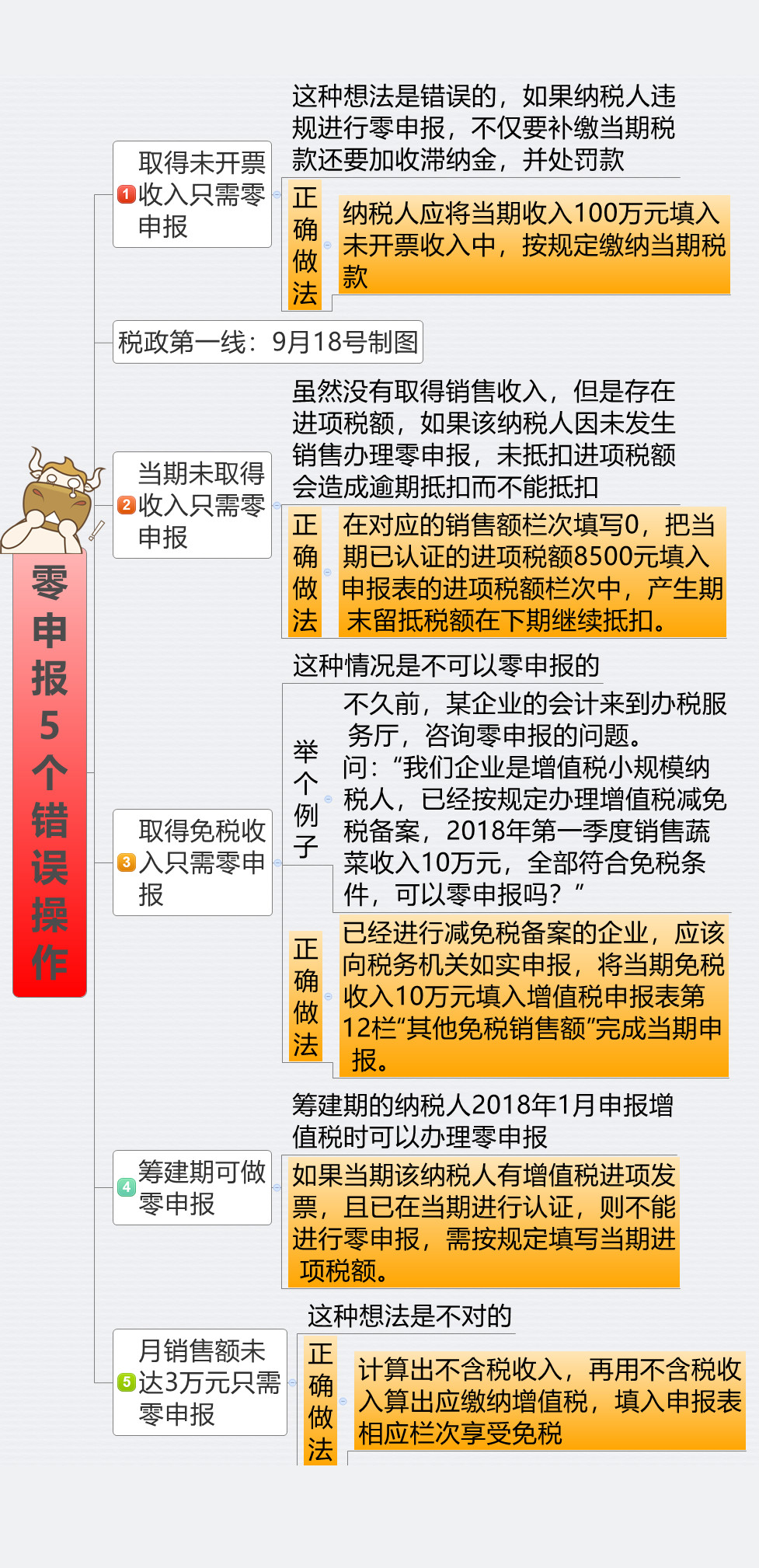

零申报5个错误操作

会计人马上要自查

【提醒】免税、没有应纳税款与零申报,虽然最后都是应纳税额为零,但区别还是很大的,企业要正确进行零申报。违规零申报会造成企业利润损失,更会影响企业信用,增加税收风险。